作者 :bittracy

来源: AC CapitalResearch,CoinVoice获授权转载。

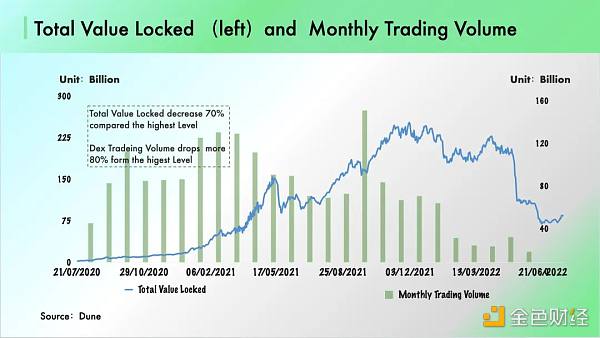

数字资产市场在今年5月陷入流动性危机,通证价格暴跌导致链上持仓清算,流动性危机对 DeFi 生态造成了非常严重的影响,参考 DeFi LIama 数据,整体锁仓价值(TVL)急剧下跌,相较于高点回撤幅度超过70%,在这其中,许多知名 DeFi 协议在本次危机中出现了兑付困难、管理混乱、信用缺失等等问题。本文意在对本轮流动性危机进行复盘,由此探索危机发生的根本原因,以及熊市环境对 DeFi 生态发展会带来哪些影响。

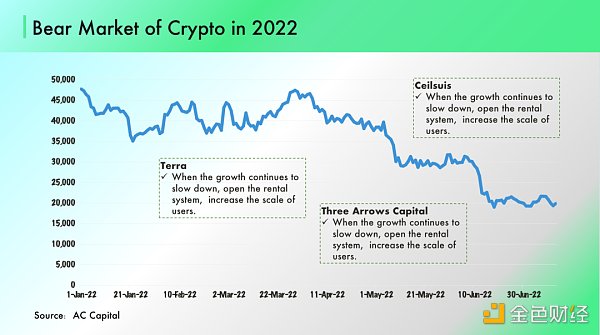

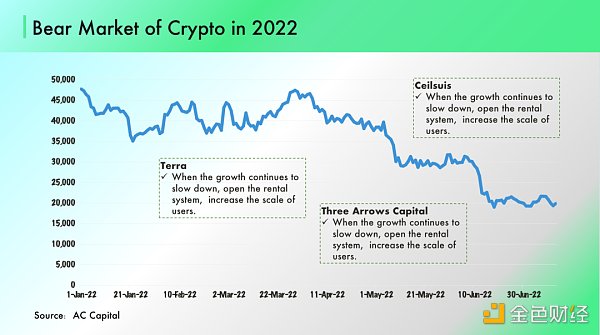

Bittracy 先跟大家一起复盘本次流动性危机:2022年5月,Terra 生态遭到攻击者做空,LFG 救市失败,市值百亿美元的 LUNA 归零。Jump Capital、 Three Arrows Capital (3AC)、Celsius 等机构由于持有大量 LUNA 头寸而出现巨额账面亏损。由于 DeFi 生态的高度“堆栈化”,“Finance Contagion”在加密机构间迅速发生,这是市场由牛转熊的重要时间。

随后的6月,比特币价格跌破20,000美元,相对于5月份高点回撤50%。3AC 在 LUNA 上损失了大量流动性给其带来了较大的资本金压力,另外,由于持有大量的 GBTC、ETH 等数字资产,市场表现不佳让 3AC 处境雪上加霜,因此向外抛售其投资代币。几乎在同一时间,借贷平台 Celsius 瞒报亏损的事件被爆出,为应对客户兑付要求,Celsius 向市场抛售持有的数字资产换取流动性,sETH脱锚。

数字资产价格剧烈波动,导致 DeFi 出现流动性危机:借贷协议对保证金不足的仓位实施清算,巨大的抛压引发螺旋抛盘,价格的进一步下跌。与此同时,稳定币项目的兑换池价差扩大;无抵押、半抵押协议开始出现坏账风险。这个曾经被投资者广泛信任的去中心化金融生态,在面对流动性危机时显得有些不知所措。截至发文,比特币价格已经回升至20,000美元上方,本次流动性危机对于 DeFi 带来的影响值得我们反思。

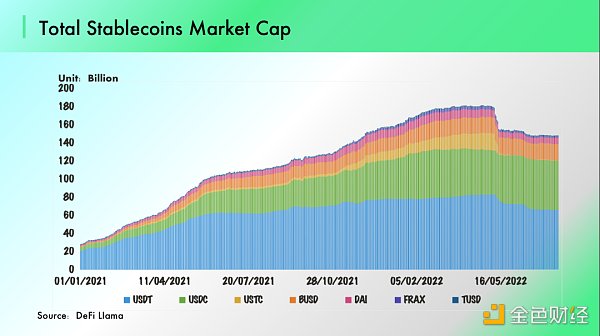

从整个过程来看,Terra 归零似乎是整个市场崩盘的起点,但是没有 Terra 牛市就可以一直持续下去吗?实际上,美元稳定币整体市值规模在4月份就停止了增长,Celsius 、Babel 在风险管理方面的问题一直存在。那么流动性危机发生的根本原因到底是什么呢?文章将会以“Up to Bottom”的方法来对流动性危机的根本原因进行分析。

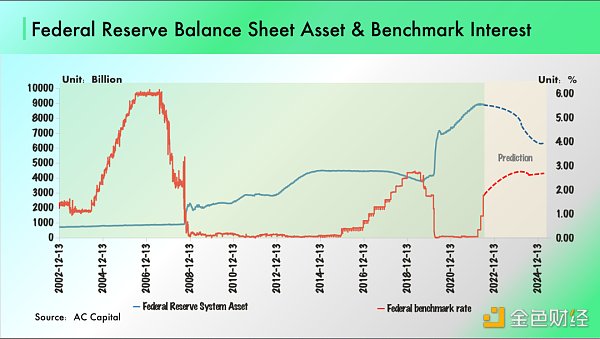

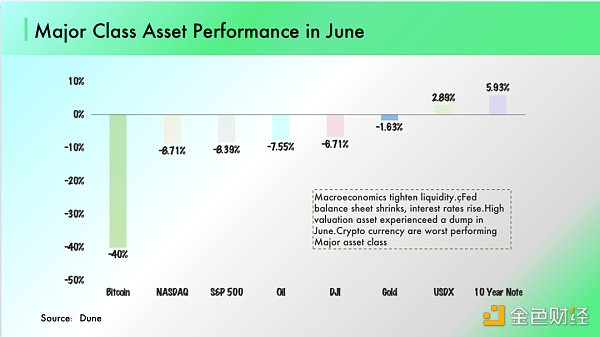

1)宏观:美元收紧压低比数字货币的估值、流动性收紧给市场增加压力

2020年新冠疫情爆发后,全球央行为稳定经济启动货币扩张,美国基础货币同比增速超过300%,外溢流动性迅速推高金融资产价格,美联储资产负债表规模从疫情前的4.16万亿美元,上升至8.92万亿美元,增幅超过一倍。2021年全球经济逐渐恢复常态,然而货币扩张导致通货膨胀大幅上行,美国 CPI 上涨至40年新高,鲍威尔从2021年11月开始决定收紧购债规模,并从2022年6月份开始缩表。按照美联储5月4日公布的缩表路径测算(每月缩减资产950亿美元),到2025年3季度,美联储资产负债表规模降至6万亿美元以下。流动性边际收紧给高估值资产带来了明显的压力。

美债利率一直被称为全球资产定价之锚,基准利率抬升让大类资产重塑估值。在2021年,数字资产市场的整体市值首次超过万亿美元,Bitcoin 已经从少数群体的价值共识转变成真正意义的大类资产。在流动性收缩的宏观背景下,对流动性非常敏感的 Crypto 自然首当其冲,这是导致 DeFi 流动性危机的宏观因素。

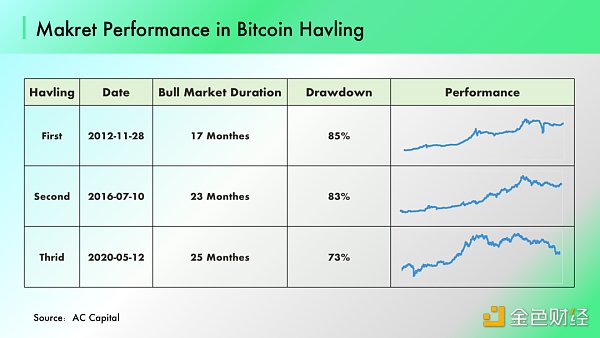

2)加密货币市场周期变化:比特币减半行情尾声,Dapp创新枯竭、新增地址数下降

我们以中观角度,从加密世界的视角,分析二季度的行情变化:

以历史为参照,本次比特币减半行情已经走到尾声。由于比特币在数字货币世界中具有重要意义(市值比例 70%附近),笔者复盘过去的三次比特币在出块减半后的历史表现,我们可以发现:Bitcoin 出块产量减半是加密市场中的独有周期,出块产量缩减会抬升比特币挖矿成本,推动市场行情,参照过去三次减半后比特币表现,每轮行情的持续时间为22个月左右。2020年5月12日,比特币开始第三次减半,本轮牛市就此开始。截至2022年5月,本次牛市的长度已经超过2年,比特币减半对行情的推力正在逐渐走向尾声。

从技术进步角度,开发者创新显露疲态。2020年得益于技术人员对智能合约的创新开发,去中心化世界变得丰富多彩:2020年Q2的“DeFi Summer”;2021年的 GameFi 浪潮、Layer 1 兴起。随着时间进入2022年二季度,新出现的Dapps 更多是针对已有模式的复刻与优化,让人眼前一亮的创新越来越少。作为投资者,Bittracy 很难见到比较好下手的投资标的。在“价格走低+创新乏力”的环境下,市场开始转向“叙事主导”的 NFT,市场流动性被逐渐消耗。从2022年五月开始,由于内生增长乏力,新增地址数逐渐走低,加密世界对外界用户吸引力正在降低。

3)DeFi 机制:价格向下波动时,容易导致流动性萎缩,增加交易风险

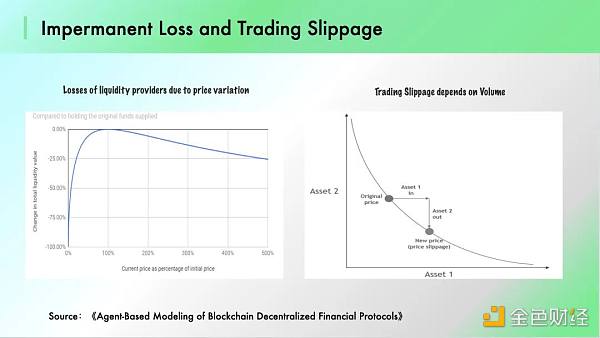

价格下跌放大 Impermanent Loss ,质押者撤出资金:当 Crypto 价格上涨或者下跌,都会造成一定的 Impermanent Loss,由于Impermanent Loss的非对称性,当价格下跌时,质押者受损将更为严重,关于 Impermanent Loss 面对市场波动的表现,Pintail 在文章《Uniswap: A Good Deal for Liquidity Providers?》作出较为详尽的解释:如果通证价格变动较大,则可能导致质押者的 Impermanent Loss远大于回报。因此当市场出现危机信号的时候,质押者往往选择撤出资金,这让DeFi 流动性收紧的负循环,整体锁仓价值( TVL )会在短时间内急剧收缩。

巨额交易放大 AMM 滑点:AMM 机制是 DeFi 的核心基础,但是其无法规避大宗交易带来的价格冲击。在市场下跌时,用户往往有兑付资金的及时需求,当交易在短时间内大规模发生时,Swap 内的质押资金难以满足用户的交易需求。首先,DeFi 生态中,Swap Protocols 内质押资金规模与 Lending Protocols 内质押资金规模大体相当,在发生大规模清算时,Swap Protocol 无法为清算提供足够的深度。更为重要的是,在AMM 交易机制下,大额交易会显著影响市场价格(单笔大规模清算会显著影响交易发生在固定乘积曲线的位置),造成价格偏移。Igor Mikhalev 与 Zoia Mandrusova 在《Agent-Based Modeling of Blockchain Decentralized Financial Protocols》表明了他们的研究结果:交易规模与滑点呈正相关,单笔大额交易将会打乱交易价格。UST 在 Curve 协议上脱锚就是最好的例子。5月7日,在STw-3CRV Curve 资金池中,一笔以8500万美元 UST 兑换 USDC 的交易直接导致了 UST 流动性枯竭,以 AMM 为基础的 DeFi 在面临市场发生危机时,显得有些力不从心。

总结:宏观环境的压力下,数字资产市场表现低迷影响的不只是DeFi,CeFi 甚至是传统金融机构同样面临着危机。美联储缩表,回收过剩流动性,将导致金融环境收紧,无风险利率上升。美联储政策的外溢性将导致全球利率中枢抬升,对全球金融市场会构成不同程度压力,尤其是对部分高估值的风险资产影响较大。与此同时,区块链创新停滞,行业内生增长动力不足,面向圈外世界的吸引能力下降。更为重要的是,由于 DeFi 交易机制的运行特点,在面对市场调整的时,链上金融系统的处境会更加危险。

1)DeFi 进入到存量市场,头部集中度或将提升

首先,市场走低会直接导致链上交易量走弱与借贷需求下降,DeFi 的竞争环境将会加剧。Trading Fee 与 Interest Spread 是 DeFi 主要收益来源,而在熊市环境下,交易量与锁仓量将会显著下滑,这会导致市场空间萎缩。在未来很长一段时间,DeFi 开发者需要面临存量,甚至是减量市场。而竞争加剧对那些刚刚启动的 DeFi Dapps 并不友好。

与牛市相比,新协议在熊市获取流动性将会变得更难,DeFi 龙头的市占率或许会显著提升。由于风险偏好降低,投资者正在失去参与新矿的兴趣。具体到做市机制,DeFi 协议在上线时通过卖出代币来获取收入,开发团队以代币来激励做市商与用户:以套利成本(无常损失)与通证奖励作为交易费用的函数,并确定对流动性提供者的奖励金额。但是在流动性低迷的市场环境下,用户肆意FOMO的可能性降低,新协议保证做市商收益(维持币价)将会变得更加困难。

提醒投资者注意的是,头部协议正在蚕食其他协议的生存空间。Curve 在7月份宣布将推出超额抵押稳定币。与此同时,借贷协议

欢迎光临 优惠论坛 (https://www.tcelue.co/)

Powered by Discuz! X3.1